こんにちわ!むらぱぱです。

今回はぼくの米国株ポートフォリオの銘柄について紹介していこうと思います。

きっと皆さんの参考になるかと思いますので、最後まで読んでもらえると嬉しいです。

決して特定銘柄に投資を誘導する意図はありません。

それではよろしくお願いします。

目次

銘柄選択と目的について

ぼくのポートフォリオの構成ですが、米国株ETFで構成しています。

今は個別株を組み入れてはいません。

コンセプトですが

- 銘柄が少額で買えること。

- 配当金がたくさんもらえること。

- 暴落に強いこと。

この3つを重点に置いて銘柄選択をしています。

リーマンがしっかり投資をしていくために

大前提が少額投資なのですが、まずリーマンの手取り額から生活費を引いた金額しか投資ができません。

しっかり投資をして行くには、手ごろで買いやすい銘柄を選択することが先決なのではないでしょうか?

自分の余剰資金で投資するとはいえ、自分へのおこずかいはすべて投資していく!っていうのも酷な話ですよね。

安心して投資ができて、継続して永年保有できる銘柄って魅力的なのではないでしょうか?

そんな理想的なポートフォリオ組んじゃいました。

※銘柄の購入価格、組入比率は記事を書いた日の価格になってますので多少誤差があります。

投資している銘柄

ではぼくがどのような銘柄に投資しているのか解説していきます。

「少額(1万円程度)」「配当金もたくさんもらえる」「暴落に強い」

大事なのはこの3つです!

HDV

- 現在価格:$94.28

- 経費率:0.08%

- 直近配当利回り:3.44%

- トータルリターン

・1年:18.51%

・3年:4.78%

・5年:7.03% - 現在の組入比率:20.4%

組入銘柄TOP10

解説

HDVはVYM、SPYDに並ぶ永続的に配当を得られる超人気銘柄ですね。

投資をやっていれば誰でも1度は耳にしたことがあるのではないでしょうか?

主に消費財、生活必需品、エネルギー、石油・ガス、電気通信セクターに投資をしていて、非常に防御力が非常に高い銘柄になっています。

価格も手ごろで1万円位あれば1株買えてしまうのでおこずかいでも投資しやすいですね。

XLP

- 現在価格:$70.13

- 経費率:0.12%

- 直近配当利回り:2.52%

- トータルリターン

・1年:13.87%

・3年:11.53%

・5年:8.78% - 現在の組入比率:14.2%

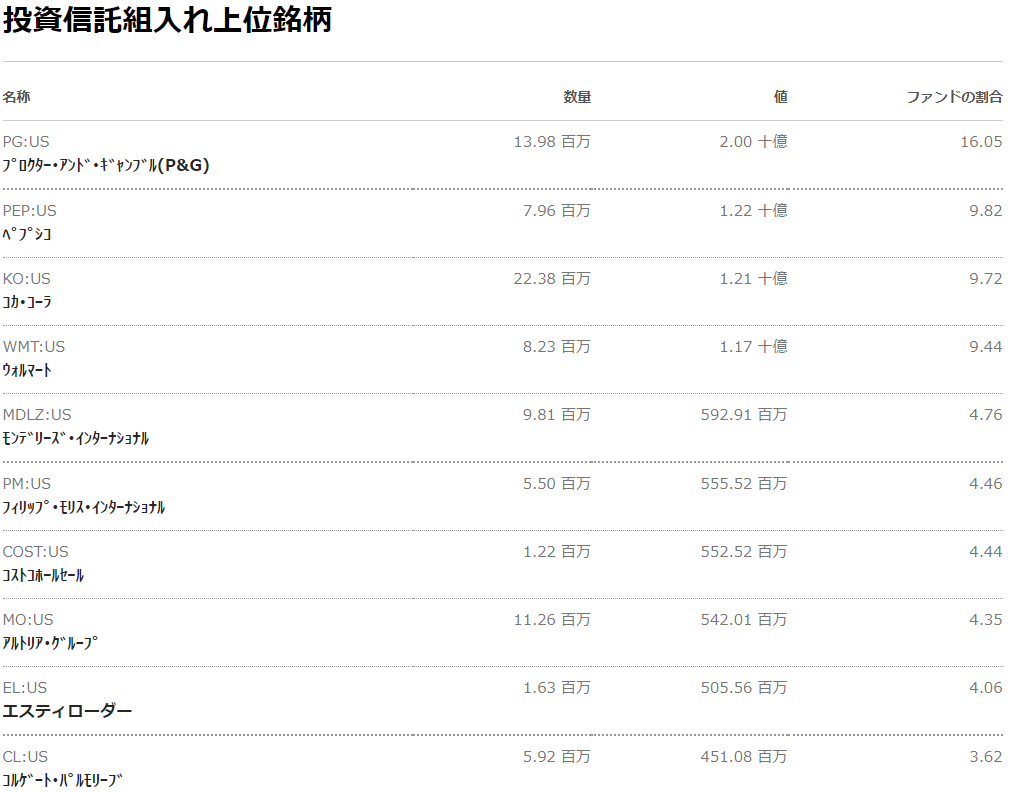

組入銘柄TOP10

解説

米国の大型生活必需品株を保有しています。

化粧品・パーソナルケア、医薬品、清涼飲料、たばこ・食品の各産業に属する銘柄を含みます。

気づいた方もいるかと思いますがHDVと銘柄被ってるんですよね。

あえて銘柄を重複させていて、HDVに加えたい部分をXLPに補ってもらうイメージです。

なぜ補う必要があると考えたか、なのですが生活必需品セクターを補う事によってより分散が効くとおもったのと、ぼくらの生活で確実に需要がある銘柄の比重を高めれば強固なポートフォリオが出来るのではないかという考えです。

成長性が低めでボラティリティも低いのでHDVとXLPのコンビは景気後退局面で確実な複利効果を生んでくれると思います。

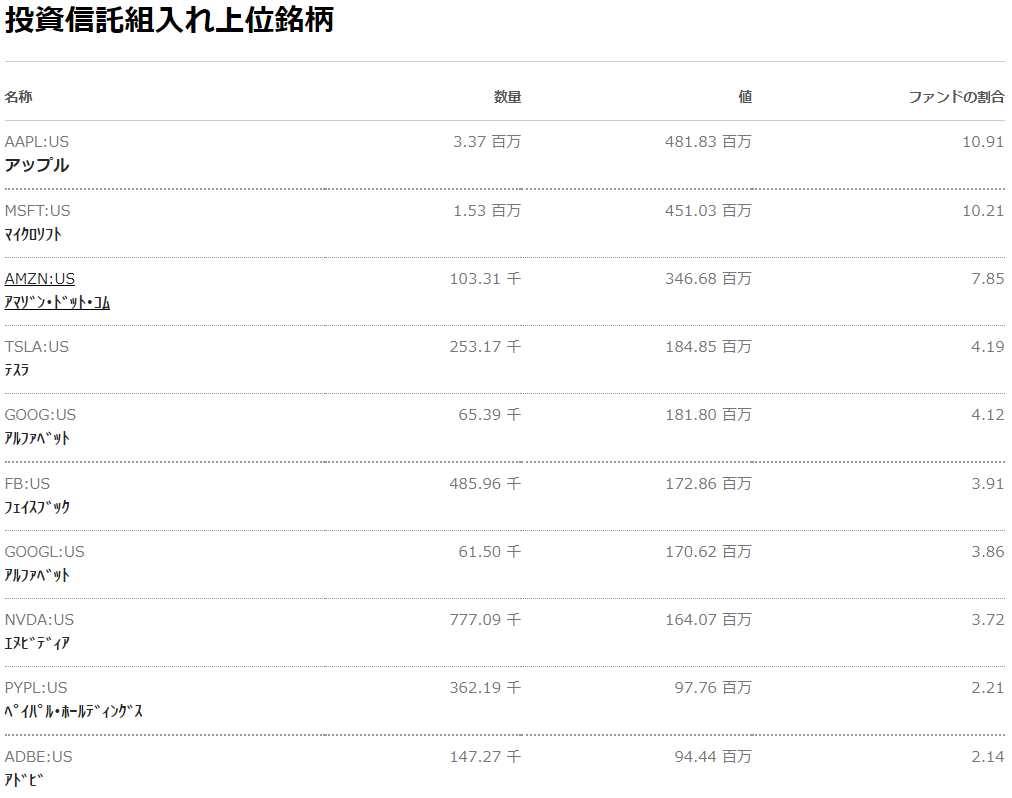

AGG

- 現在価格:$116.14

- 経費率:0.04%

- 直近配当利回り:1.73%

- トータルリターン

・1年:0.00%

・3年:5.72%

・5年:3.20% - 現在の組入比率:31.9%

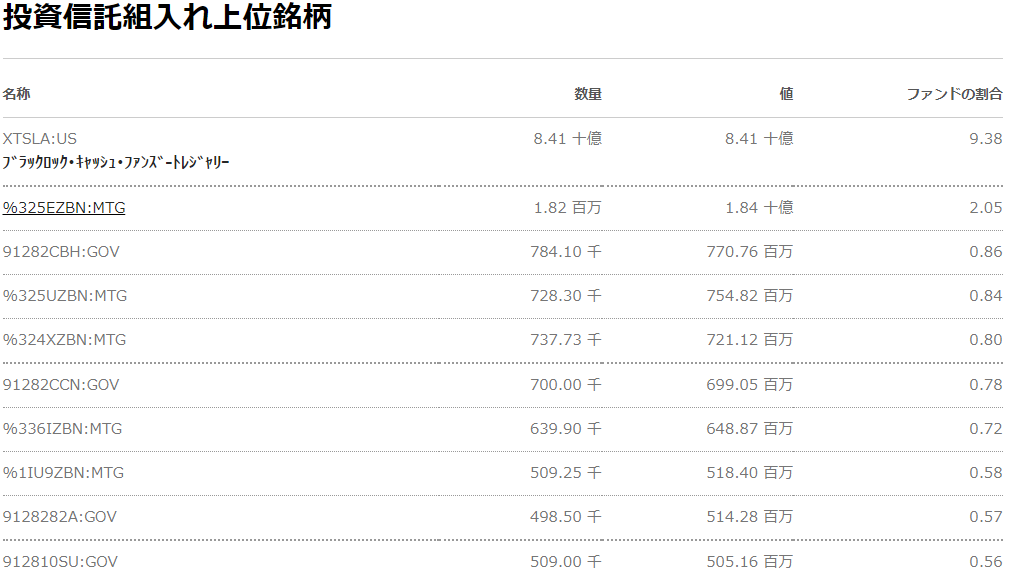

組入銘柄TOP10

解説

ブルームバーグ米国総合債券インデックスの 運用実績に連動する投資成果を目指す。

米国の投資適格債券市場全体における銘柄に投資する。国 債、政府関連債、社債、MBS、ABS、およびCMBSも含みます。

組入銘柄での債券の格付けが最も高いETFになります。

ぼくのアセットアロケーションは株式8:債券2です。

債券は低配当ながらしっかり配当金も出してくれて、なおかつ毎月分配されるんですよね。

もっとリスクを取れば高利回りは実現するのですが、現段階ではAGGを選んでいます。

BNDに投資している方もかなりいますね。

AGGとBNDはほぼ違いは無いみたいなのでリスクの少ない債券はこの二つのどちらかで決まりだと思います。

そして債券の素晴らしい所は、ボラティリティが少ないこと、もう一つは株式が暴落したときに逆の値動きをすることもあるので資産がすり減っていくのも抑える役割があります。

債券は絶対に投資をすべきというわけではありませんが、アセットアロケーション次第では組み入れも考えていいと思います。

QYLD

- 現在価格:$22.35

- 経費率:0.60%

- 直近配当利回り:10.21%

- トータルリターン

・1年:19.21%

・3年:7.56%

・5年:11.16% - 現在の組入比率:14.5%

カバードコールについて

ちょっと癖のある銘柄なので、オプション概要から説明していきます。

ある資産を保有しつつ、その資産のコールオプション(予め定めた価格で買う権利)を売却する戦略です。

保有資産の一定水準以上の値上がり益を放棄することで、対価としてプレミアムを受け取ります。

プレミアム収入を保有資産の配当収入等に加えることで

保有資産の配当収入以上のインカムゲインの獲得を狙います。

予め定めた購入価格のことを「権利行使価格」といい、

オプションの対象となる資産のことを「原資産」といいます。

オプションの買い手が権利行使した場合、オプションの売り手はそのときの価格水準がいくらであろうとも権利行使価格で手放さなければなりません。

メリット

・保有資産の価格推移にかかわらず、オプションプレミアムを獲得することができます。

・保有資産の価格が下落した場合、損失が発生しますが、既に受け取っているプレミアム収入により、損失が軽減されます。

デメリット

・保有資産価格の上昇による利益は一定の水準までに限定されます。

・権利行使価格を超える値上がりを享受することはできません。

簡単に説明すると、コールオプションを使うことによって、暴落に強く高い配当金が得られるが、売却益の上限があるので利益が限定的になってしまう。といった感じでしょうか。

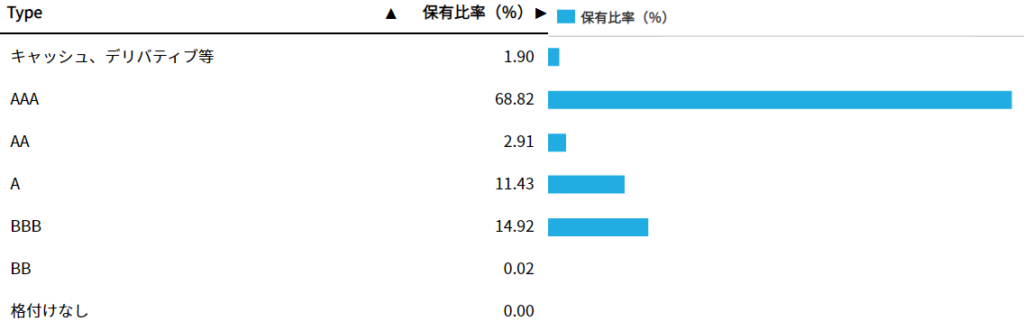

組入銘柄TOP10

解説

これからの時代を担っていくハイテク企業が詰まった詰め合わせパックですね。

QQQにコールオプションを使ったものですね。

QYLDの長所はもちろん超高配当ですね。現段階で一番配当金がもらえるETFといっていいでしょう。

1株の価格も2000円超えるくらいで、非常に買いやすいですね。

経費率はまぁまぁ高めで、QQQ買った方がいいんじゃない?という意見もあるかと思います。

たしかに配当金がたくさんもらえるとはいえ、利益に上限があるというのは成長性がある企業を買う上でやってはいけないんじゃないかと思うところもあります。

ですがその一方確実な配当金を得ることによって暴落で莫大な含み損を抱える心配も少ないとも言えます。

株式投資っていうと配当金をもらう為に成長性を捨てるってのは一見邪道に思えるかもしれませんね。

ぼくは防御力が高いポートフォリオを組みたいのでこの銘柄を選択しました。

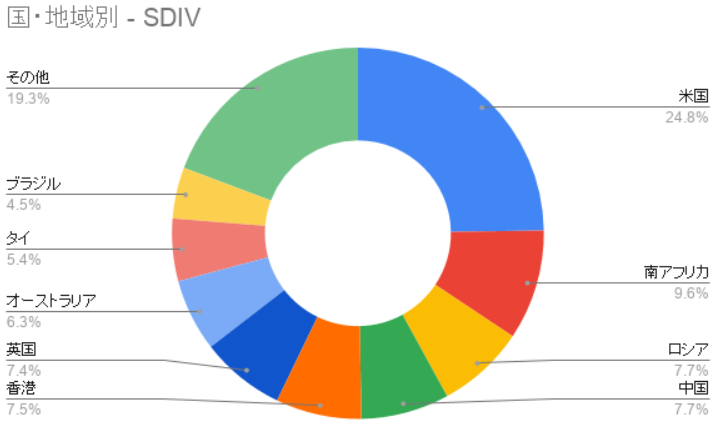

SDIV

- 現在価格:$12.96

- 経費率:0.59%

- 直近配当利回り:8.33%

- トータルリターン

・1年:24.70%

・3年:-6.88%

・5年:-2.18% - 現在の組入比率:18.9%

組入銘柄TOP10

解説

SDIVに投資することによって全世界(日本除く)に投資することが可能です。

世界の配当利回り上位100銘柄への投資を目指すポートフォリオになっています。

定期的に銘柄入れ替えがあるのですが、配当利回り重視のため、がらっと投資先が変わることがあります。

こちらも経費率は高めです。

配当利回りは抜群に高く、QYLDと銘柄が重複しないので組み合わせて持っても面白いと思っています。

そしてなにより、1500円くらいで買えちゃうので最高に買いやすいですよね。

ETFを買っていると、どうしても米国に偏りがちになってしまいますよね。

これから何十年も米国1強の時代が続くのであれば、SDIVは組み入れなくていいかとも思うのですが、新興国への分散もしていくべきと考えています。

投資家は口を揃えてVTIに投資しておけば間違いない。といっています。

そんなに値が張る銘柄でもありませんし、投資する価値は十分あるのではないかと思います。

まとめ

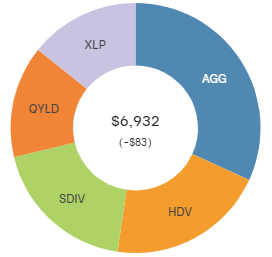

ぼくの実際に組んでいるポートフォリオを紹介していきました。

そんなに保守的になる必要ある?と思った方もいたのではないでしょうか?

これはぼくが投資を始めたばかりというのもありますし、自分の小ささ、リスクの取れなさを悲観しています。

コロナも全然収束しないですし、世界経済も決して安定しているわけではありません。

備えてリスク許容度をあげて行こうと思っています。

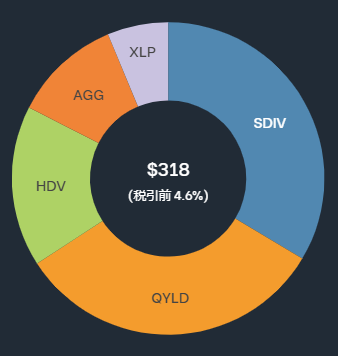

最後に配当金について見てもらいましょう。

現在の分配金

投資元本:$6917

年間配当金:$318

月間配当金:$26.5

という感じになります。

複利の力を使いたいと思うと元本が少額だと配当金が再投資出来ないんですよね。

正直結構悩みました。

配当が再投資出来ないということは、複利が効きにくいんですよね。

配当が数ヶ月使えないので、お金が年中無休で働いてくれないんですよね。

そこで今のポートフォリオを組むことによって、安い銘柄を1株くらいは買い増しできる配当を手にすることが出来ました。

投資を始めたばかりで同じ悩みを抱えている方は少なくないのではないでしょうか?

以上でむらぱぱポートフォリオの紹介を終わりたいと思います。

最後まで読んで頂きありがとうございました。

リーマンの皆さんの役に少しでも立ててたなら嬉しく思います。

不明な点ご意見要望等あれば気軽にコメントもらえればと思います。

よろしくお願いします。